Les résultats des ventes des grossistes par segment en 2012 selon Context (Partie II)

Distributique.com vous propose avec Context une cartographie exhaustive des résultats des ventes réalisées par les grossistes IT en France auprès des revendeurs en 2012. La seconde partie de ce panorama, se concentre notamment sur les marchés des serveurs, de la VoIP, du stockage et de la sauvegarde, de la téléphonie (mobile et filaire) ainsi que des équipements réseaux.

|

|

|

|

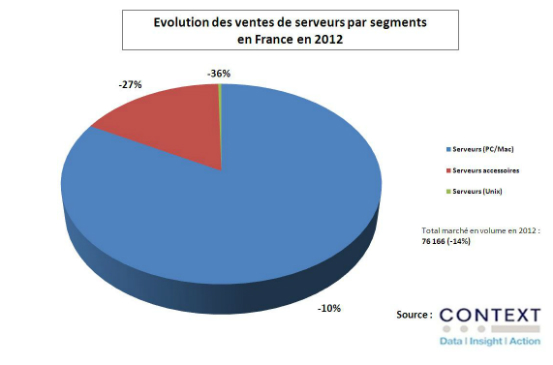

Le marché de serveurs aura eu sa place dans la liste de ceux ayant connu une décroissance à deux chiffres en France en 2012. Les ventes en volume réalisées par les grossistes aux revendeurs dans ce secteur ont précisément baissé de 14% à 76 166 unités l'an dernier. Elles ont été tirées vers le bas par les serveurs X86 (PC et Mac) dont les volumes commercialisés ont reculé de 10% pour ne plus représenter que 63 242 unités. Quant au segment des serveurs Unix, il s'est littéralement effondré de 36%, représentant 269 unités. Vus les reculs des ventes de serveurs X86 et Unix, rien d'étonnant à ce que celles des accessoires aient également fortement baissé de 27% à 12 655 unités.

Leader du marché des serveurs X86 en 2012, HP dispose d'une part de marché de 72% (-1 point comparé à 2011). Sur ce segment, ses ventes ont baissé de 8% l'an dernier. Celles d'IBM se sont repliées de 15%, amenant la part de marché du constructeur à décroître d'un point à 13%. Fujitsu, le numéro trois, est en revanche parvenu à faire progresser ses livraisons de 5% pour disposer de 9% de parts de marché en France (+1 point).

|

|

|

|

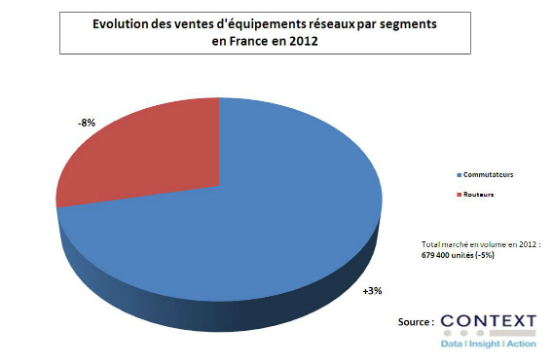

Le marché des équipements réseaux filaires s'est tassé de 5% l'an dernier. De fait, les volumes cumulés de commutateurs et de routeurs commercialisés par les grossistes s'est établit à 679 400 unités l'an dernier. Dans le détail, les ventes de commutateurs ont atteint 486 000 unités, soit 8% de moins qu'en 2011. En revanche, les ventes de routeurs se sont améliorées de 3% pour représenter 193 300 unités.

Sur le segment des commutateurs, le marché est dominé de peu par Netgear qui dispose de 34% de parts de marché (-3 points par rapport à 2011) mais dont les ventes ont reculé de 16%. Le fabricant est talonné par D-Link qui a gagné un point de part de marché à 31% malgré des ventes en baisse de 5%. HP arrive de son côté en troisième position avec 17% de part de marché et des volumes de livraisons inchangés sur un an.

Concernant Netgear et D-Link, leur classement est identique sur le marché des routeurs. Le premier doit sa place de leader à une part de marché de 29% en baisse de 4 points pour cause de livraisons en repli de 9%. Cela a permis à D-Link de se rapprocher de lui grâce à des livraisons en croissance de 16% qui portent sa part de marché à 27% (+ 3 points).

L'analyse de Context : La concurrence sur les produits réseaux d'entrée de gamme est féroce, avec des fabricants tels que TP-Link qui tirent les prix vers le bas. Une situation qui a amené beaucoup d'autres acteurs du marché à quitter le segment de l'entrée de gamme pour éviter de travailler avec des marges faibles ainsi que sur une base d'unités vendues et de chiffre d'affaires réduits.

En outre, le nombre de revendeurs présents sur le marché des réseaux a fortement baissé du fait de la volonté des fabricants de placer d'avantage de valeur autour de leurs produits. Les partenaires montrent plus de fidélité, accrue par des contraintes financières, envers leurs grossistes. Les revendeurs concentrent leurs achats auprès d'un nombre de fournisseurs plus réduit et se focalisent sur des technologies à plus forte valeur ajoutée telles que le 10 gigabit ethernet.

|

||

|

|

|

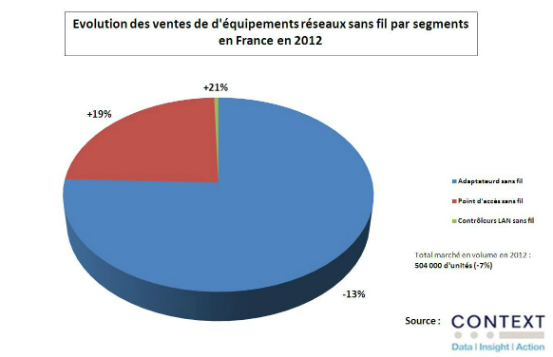

La jeunesse des produits réseaux sans fil comparée aux produits réseaux filaires pourrait faire penser que les premiers afficheraient un dynamisme plus prononcé que les seconds. Il n'en est rien. L'an dernier, les ventes de produits réseaux sans fil réalisées par les grossistes ont non seulement baissé, mais aussi d'avantage décru que celle des produits réseaux classiques. Leur chute s'est précisément établie à -7% pour 503 800 unités vendues. Analysé dans le détail, ce recul global des ventes montre toutefois une adoption de plus en plus généralisée du LAN sans fil. En effet, la baisse d'ensemble des ventes est due à la chute de 13% de celles des adaptateurs sans fil, conçus pour permettre à des produits classiques de se connecter en Wifi. En revanche, les ventes de points d'accès et de contrôleurs LAN sans fil connaissent toujours une croissance confortable. Elle s'élève à +19% (120 800 unités) sur un an pour les premiers et à +21% (2419 unités) pour les seconds.

Sur le marché des adaptateurs sans fil, D-Link a continué de mener la danse l'an dernier, avec une part de marché quasiment stable à 36% mais des ventes en recul de 15%. Netgear, qui se positionne en second place, a vu sa part de marché croître de 11 point à 31% tandis que ses ventes progressaient de 36%.

Le numéro un de l'adaptateur est également en première position sur le segment des points d'accès sans fil avec 31% de parts de marché. Il doit toutefois faire face à la concurrence de Cisco et de ses 26% de parts de marché.

Absent du top 3 des deux précédents segments du marché des équipements réseaux sans fil, HP occupe en revanche la première position sur celui des contrôleurs LAN sans fil. Sa part de marché y est de 43%, soit 8 points de mieux qu'en 2011, grâce à des ventes en progression de 50%. Cisco, le second, a perdu de son côté 5 points de parts de marché à 27%, faute de n'avoir enregistré qu'une hausse de 3% de ses livraisons.

|

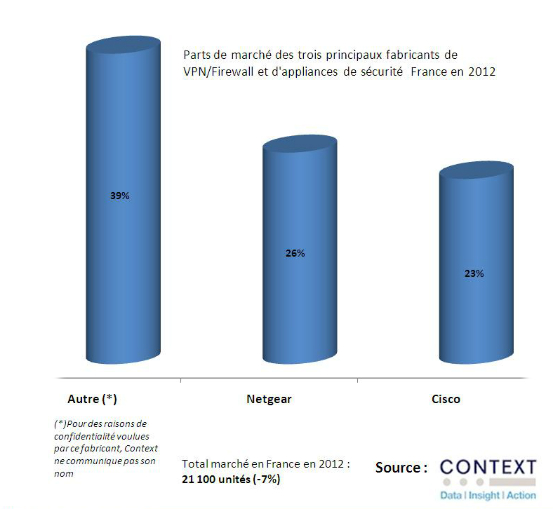

Les ventes de systèmes de sécurité pour les data centers et les réseaux (VPN, firewall, appliances de sécurité) se sont tassées de 7% l'an dernier. Seules 21 100 unités de ces produits ont ainsi été commercialisées durant cette période.

Pour des raisons de confidentialité voulues par le fabricant, Context ne dévoile pas le nom du premier acteur du secteur. Ce dernier s'est adjugé 39% de parts de marché et affiche des ventes en baisse de 17% sur un an. Netgear se place quant à lui en seconde position, fort de 26% de part de marché (+2 points sur un an) et des livraisons en progression de 2%. La troisième position du secteur est occupée par Cisco qui a concentrée 23% des ventes de systèmes de sécurité l'an dernier. A noter que le fabricant est celui dont les ventes ont connu la plus forte croissance (+9%) parmi les trois premiers acteurs du secteur.

|

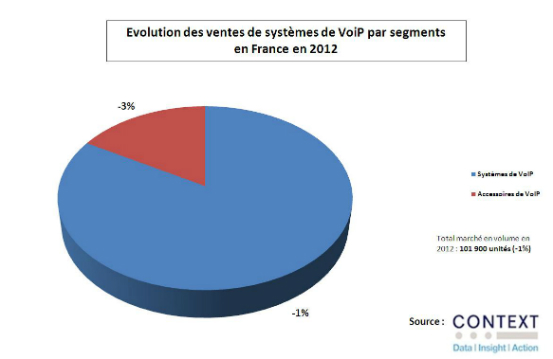

Le marché des systèmes de VoIP est resté stable en France en 2012. Les ventes de ces produits réalisées par les grossistes ont tout juste connu une baisse de 1% à 102 000 unités l'an dernier. Le recul est un peu plus sensible sur le segment des accessoires dont les volumes de vente a baissé de 3% pour s'établir à 16 859 unités. Le gros du marché, à savoir les systèmes de VoIP eux-même n'a connu qu'une baisse en volume de 1% à 85 000 unités.

|

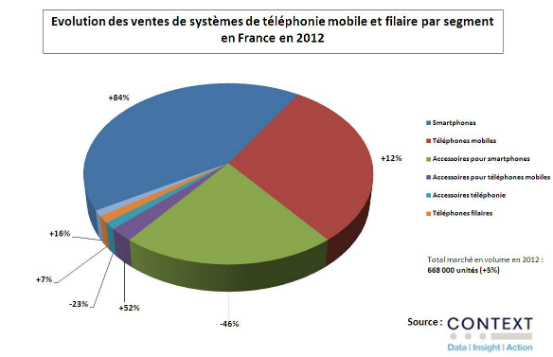

Le marché de la téléphonie mobile et filaire est un des rares marchés de l'IT à afficher une hausse de ses volumes de vente. En 2012, ces derniers ont progressé de 5% à 667 900 unités. Champion de la croissance (+85%), le segment des smartphones a représenté 282 500 produits vendus l'an dernier. Celui des téléphones mobiles plus classiques a progressé de 12% en volume pour représenter 202 000 unités. De fait, il est étonnant que les ventes d'accessoires pour mobiles aient enregistré une croissance de 52% alors que celles d'accessoires pour smartphones se soient repliées de 46%. Dans le domaine de la téléphonie classique, les ventes de terminaux ont cru de 7% (8 330 unités) tandis que celles des systèmes de téléconférence se sont appréciées de 16% (6 856).

|

||

|

|

|

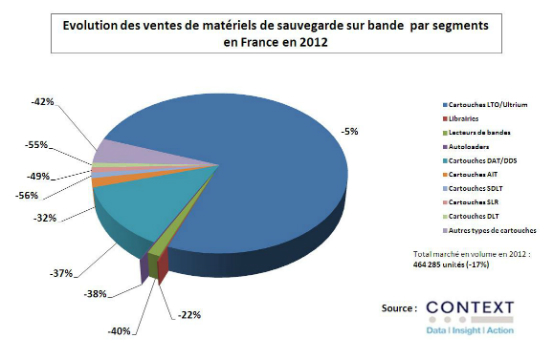

Aucun segment du marché de la sauvegarde sur bande n'a échappé à une décroissance de ses ventes l'an dernier en France. L'ensemble du marché ressort ainsi en baisse de 17% à 464 300 unités. Les lecteurs de bande, les autoloaders et les librairies ont enregistré des replis respectifs de -40% (6 800 unités), -38% (441 unités) et -22% (624 unités). Du côté des médias, ceux au format LTO/Ultrium, qui forment le segment le plus important, ont été commercialisés à hauteur de 350 300 unités, soit 5% de moins qu'en 2011. Deuxième segment média en volume, celui des DAT/DDS a baissé de 37% à 59 800 unités. Pour le format AIT, la décroissance a atteint 32% à 8 400 unités.

Côté constructeur, HP continue de dominer le segment du format de bande LTO/Ultrium avec une part de marché 43%. Ses ventes ont néanmoins baissé de 8% l'an dernier. Le fabricant règne également sur le format de bande DAT/DDS avec une part de marché en hausse de deux points à 71%, malgré des ventes annuelles en recul de 35%.

|

||

|

|

|

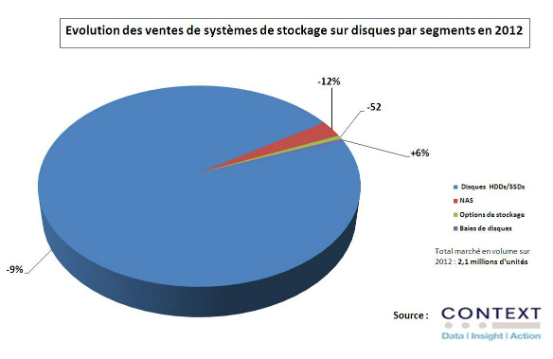

Le marché du stockage sur disque a traversé 2012 avec moins d'encombres que celui de la sauvegarde. Une maigre consolation pour un secteur qui aura tout de même connu un recul de 10% de ses ventes à 2,1 millions d'unités l'an dernier. Segment le plus touché, les ventes de NAS des grossistes aux revendeurs n'ont atteint que 56 700 unités, soit 12% de moins qu'en 2011. Le nombre de disques durs classiques (HDD) et à base de mémoire flash commercialisé s'est replié quant à lui de 9% à deux millions d'unités. Il n'y a guère que les baies de disques qui ont tiré leur épingle du jeu grâce à des ventes en volume équivalentes à 6800 unités, soit 6% de plus qu'en 2011.

Leader du marché des disques durs HDD et SSD, Western Digital a perdu 6 points de parts de marché à 35% l'an dernier. Un recul dû à la baisse de 22% des ventes de l'entreprise l'an dernier. Seagate occupe la seconde place du podium avec 22% de parts de marché contre 14% pour HP, le troisième.

S'agissant du marché du NAS, Context ne précise pas le nom du premier fabricant du secteur qui dispose de 50% de parts de marché (+11 points sur un an). En revanche, on sait que Netgear arrive en seconde position loin derrière avec 14% de parts de marché (-12 points). La troisième position est occupée par Iomega dont les parts de marché ont baissé de 2 points à 11% du fait de ventes annuelles en recul de 27%.

Edition du 12/02/2013, par Fabrice Alessi

Sur le même sujet