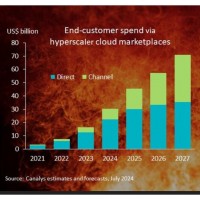

A mesure qu'ils progressent, les achats des clients sur les marketplaces des hyperscalers passent de plus en plus via les revendeurs. (Illustration : Canalys)

Les ventes de logiciels d'entreprise via les marketplaces des géant du cloud devraient croître de près de 40 % par an jusqu'en 2028. Ces derniers se sont dotés de programmes spécifiques pour amener les partenaires des éditeurs à commercer avec les clients via leurs plateformes.

Les places de marché des opérateurs de cloud public se muent en un canal de vente incontournable pour les logiciels d'entreprises. Selon Canalys, la valeur des ventes qu'elles génèrent dans ce domaine devrait en effet passer à 85 Md$ en 2028, contre 16 Md$ en 2023. Cela revient à un taux de croissance annuel moyen prévisionnel de rien de moins que 39,7 %. Pour replacer cette évolution dans un contexte plus global, rappelons que le marché des logiciels d'entreprises dans son ensemble a progressé de 11 % à 785,1 Md$ en 2023, selon Gartner.

Des éditeurs tels que CrowdStrike et Snowflake réalisent déjà plus d'un milliard de dollars de ventes sur les marketplaces des hyperscalers. D'autres grands noms du logiciel et de la cybersécurité leur emboîtent activement le pas, comme Cisco, Citrix, IBM, NetApp, Nutanix, Red Hat, Salesforce, ServiceNow ou encore Zoom. Et ces derniers ne représentent qu'une partie de la longue liste des fournisseurs ayant lancé ou développé leurs ventes à travers les opérateurs de cloud public. Parallèlement, de nombreux petits éditeurs de logiciels indépendants « nativement numériques », qui se sont construits sur l'une des trois principales plates-formes cloud du marché, utilisent leurs places de marché respectives comme principales voies de commercialisation. Toutes ces évolutions stratégiques chez les éditeurs profitent en premier lieu à AWS, tandis que Microsoft Azure et Google Cloud travaillent d'arrache-pied pour combler leur retard.

Contourner les baisses de budgets IT

Canalys explique le déplacement des achats de logiciels d'entreprises vers les places de marché cloud par la volonté des clients de consommer une partie de leurs crédits cloud autrement qu'en services. Les organisations y sont d'autant plus enclines que la pression qui pèse sur leurs budgets informatiques peut être, d'une certaine façon, contournée par la possibilité d'utiliser des crédits cloud déjà approuvés. Sans compter que cette démarche leur permet de profiter d'une facturation simplifiée.

On pourrait penser que cette montée en puissance des places de marché des hyperscalers dans les logiciels pour entreprises soit une menace pour les partenaires des éditeurs. D'autant qu'une étude menée par Canalys montre que 65 % des partenaires constatent que leurs clients sont susceptibles d'acheter des produits tiers sur les places de marché d'AWS, de Microsoft Azure et de Google Cloud. Il n'en est pourtant rien, selon Alastair Edwards, analyste au sein du cabinet d'études : « [...] Les hyperscalers et les fournisseurs reconnaissent le rôle vital du channel dans l'adoption et la croissance des clients », explique-t-il. Et d'ajouter que « les entreprises préfèrent souvent acheter par l'intermédiaire de partenaires de confiance, qui les aident à gérer leurs engagements en matière de cloud et à accéder aux services professionnels et à l'expertise technique lorsqu'ils achètent des technologies complexes sur de multiples places de marché ».

Permettre aux revendeurs d'appliquer leurs conditions spécifiques

En pratique, on voit d'ailleurs les hyperscaler prendre des mesures concrètes comme les programmes Channel Partner Private Offers chez AWS, Multiparty Private Offers chez Microsoft Azure et Marketplace Channel Private Offers lancé plus récemment par Google Cloud. A titre d'exemple, le premier de ces trois dispositifs permet aux partenaires de revendre les produits d'éditeurs de logiciels indépendants (ISV) sur la place de marché AWS. Les offres des partenaires qui en bénéficient ne sont visibles que par des clients spécifiques, avec des tarifs et des termes commerciaux négociés avec ces derniers.

Suivez-nous